Un spaţiu comercial de aproape 2.000 de metri pătraţi din Suceava executat silit de BCR este cel mai scump activ scos la licitaţie pe site-urile proprii de băncile mari care încearcă să-şi recupereze banii din credite neperformante, dar topul proprietăţilor cu preţuri piperate este dominat nu de clădiri, ci de terenuri intravilane cu suprafeţe foarte mari.

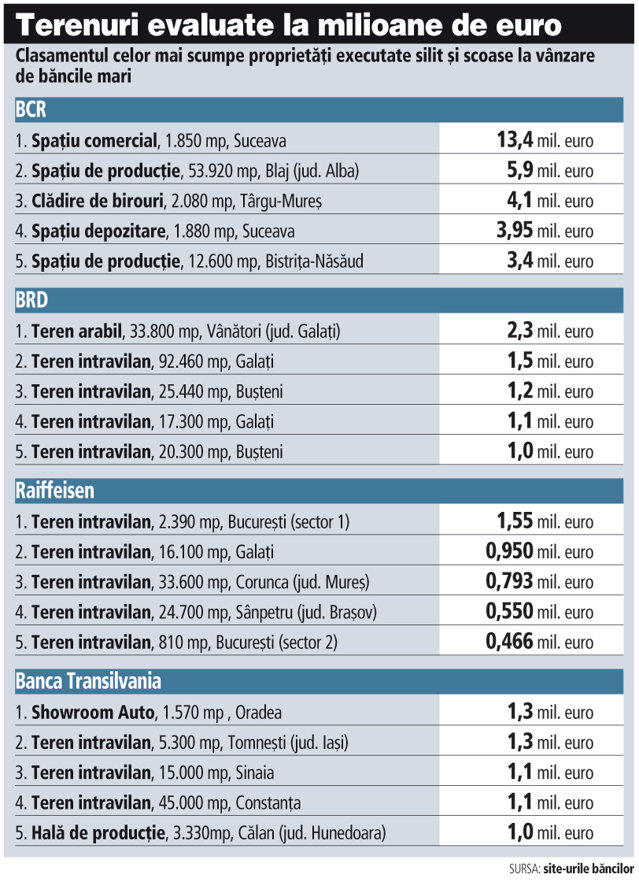

Cele mai scumpe cinci proprietăţi scoase la vânzare de BCR însumează 31 mil. euro, iar în cazul BRD valoarea celor mai scumpe cinci proprietăţi postate pe site-ul specializat al băncii ajunge la 7,1 mil. euro. Banca Transilvania are cinci proprietăţi de 5,8 mil. euro, iar Raiffeisen are cinci terenuri de 4,3 mil. euro. BCR este singura dintre cele patru bănci care nu are niciun teren în top cinci proprietăţi executate silit.

Bancherii au strâns în ultimii ani zeci de mii de proprietăţi de la clienţii care nu şi-au mai rambursat creditele şi au ajuns să fie executaţi silit. Băncile au ajuns la un portofoliu impresionant de bunuri executate silit, sunt în continuare reticente să scoată la vânzare tot stocul deţinut, în condiţiile în care nu sunt cumpărători suficienţi şi astfel nu ar face decât să genereze o presiune suplimentară asupra preţurilor.

„Există cumpărători pe piaţa imobiliară, dar nu suficienţi. Băncile sunt în prezent cel mai mare proprietar, cu zeci de mii de active executate silit. Se vede clar o din ce în ce mai mare deschidere din partea băncilor să vândă, dar nu scot pe piaţă totul deodată. Cred totuşi că o să vedem un volum din ce în ce mai mare de active recuperate de bănci scoase la vânzare“, spune Ilinca Păun, managing director al firmei de consultanţă imobiliară Colliers.

Dacă în cazul BCR în top cinci bunuri executate nu apare niciun teren, BRD şi Raiffeisen au numai terenuri, iar Banca Transilvania are trei terenuri intravilane în top cinci.

BRD vinde un teren arabil de aproape 34.000 de metri pătraţi în judeţul Galaţi, preţul cerut fiind de 2,3 milioane de euro. Terenul se află într-o zonă semirezidenţială, ceea ce explică preţul relativ mare.

Raiffeisen are un teren intravilan în sectorul 1 din Bucureşti, cu o suprafaţă de 2.400 de metri pătraţi, pentru care cere 1,55 milioane de euro. BRD vinde cu 1,5 milioane de euro un teren de 92.000 de metri pătraţi în Galaţi şi cu peste un milion de euro un teren în Galaţi şi două terenuri în Buşteni. Banca Transilvania are două terenuri intravilane de peste un milion de euro în Constanţa şi Sinaia, cu suprafeţe de 45.000 de metri pătraţi şi 15.000 de metri pătraţi.

Ilinca Păun spune că în cazul tranzacţiilor cu terenuri băncile trebuie să se plieze după tipul cumpărătorului. „Băncile trebuie să înţeleagă că sunt trei tipuri de cumpărători: utilizator final, dezvoltator şi speculator.“

Ea mai spune că pe segmentul rezidenţial piaţa poate absorbi câteva mii de apartamente în fiecare an.

Grosul anunţurilor publicate de bănci include case, apartamente şi terenuri, dar bancherii s-au trezit în portofolii şi cu hoteluri, fabrici sau staţii peco, dar acestea sunt mai greu de plasat pe piaţă. De exemplu, BCR are două spaţii de producţie de 54.000 de metri pătraţi şi respectiv 13.000 de metri pătraţi în Blaj (judeţul Alba) şi Bistriţa-Năsăud. Banca vrea să încaseze 5,9 milioane de euro şi respectiv 3,4 milioane de euro pe cele două spaţii de producţie.

BCR vrea 3,4 milioane de euro şi pe un hotel de patru stele cu peste o sută de camere din Bucureşti.

Cel mai scump bun scos la vânzare de BCR este centrul comercial „Zimbrul“ din Suceava. Acesta are o suprafaţă de 1.850 de metri pătraţi şi este evaluat la 13,4 milioane de euro. Banca a executat silit şi mai multe ansambluri rezidenţiale, care nu sunt însă finalizate, unele aflate chiar în proprietatea băncii, preluate la licitaţie în condiţiile lipsei altor cumpărători. Este cazul proiectului Silver Mountain din Braşov. „Am cumpărat acest proiect pentru a-i păstra valoarea. Sperăm să găsim un cumpărător care să dorească să îl finalizeze“, spune Tomas Spurny, preşedintele executiv al BCR.

Majoritatea bunurilor scoase la licitaţie de bănci au preţurile reduse cu 25% faţă de evaluarea iniţială, în condiţiile în care sunt la a doua sau chiar a treia licitaţie.

Executorii spun că un bun executat silit se vinde în medie după trei-cinci licitaţii. Începând cu a doua licitaţie, legea le permite băncilor să scadă preţul cu 25% faţă de evaluarea iniţială.

De cele mai multe ori, creditorii nu acceptă însă să vândă bunul sub valoarea creanţei chiar dacă debitorul poate fi urmărit ulterior şi pe alte bunuri aflate în proprietatea sa şi care nu sunt garanţii în contractul de credit.

Băncile şi-au pierdut răbdarea cu clienţii rău-platnici şi în ultimii doi ani au accelerat recuperarea banilor din credite restante şi au aruncat pe piaţă mii de locuinţe executate silit.

Creşterea numărului de locuinţe executate silit vine în contextul în care rata creditelor neperformante a depăşit o cincime din portofoliul total şi pune presiune pe profiturile operaţionale ale băncilor.

Unele calcule anteriorare ale ZF arătau că băncile au ajuns să execute silit circa 2.000 de case şi apartamente pe lună în condiţiile în care băncile raportează în medie peste 2.000 de credite noi vândute în fiecare lună doar prin programul „Prima casă“, în timp ce numărul total de credite avansează foarte lent. Cel mai probabil, conturile sunt închise prin executarea silită a garanţiilor, în condiţiile în care aceste credite sunt acordate pe termen lung, iar rambursările din această perioadă sunt nesemnificative.

Bancherii recunosc că în ultimul an portofoliile de credite ipotecare au început să le dea mai multe bătăi de cap după ce la începutul crizei cel mai accelerat ritm de creştere a restanţelor se înregistra pe segmentul împrumuturilor de consum. Mulţi clienţi cu credite ipotecare au încercat să se ţină de graficul de rambursare pentru a nu pierde garanţiile.